El apetito de MSC dispara el mercado de segunda mano de portacontenedores

La naviera ítalo-suiza compra 33 barcos hasta junio, CMA CGM reduce su frenesí y Maersk se revela como el gigante de línea que más vende

Las operaciones de compraventa de portacontenedores se han disparado en el primer semestre de 2024 al albur de la reacción de los armadores de línea y los navieros no operadores (NOO, por su siglas en inglés) para hacer frente a la subida de los fletes y al calentamiento de los mercados de segunda mano y de alquiler de buques. En este contexto, Mediterranean Shipping Company (MSC) “ha vuelto a ser, con diferencia, el mayor comprador de barcos” frente a su pares. Como contrapunto, el francés CMA CGM ha reducido su frenesí y la danesa Maersk se ha revelado como el gigante de línea que más activos vende, según un estudio de Alphaliner.

En concreto, la naviera propiedad del napolitano Gianluigi Aponte, que ya controla una quinta parte de la capacidad mundial del transporte de contenedores, se ha llevado la mano al bolsillo “para adquirir 33 unidades” entre enero y junio de este año. Esta carrera del gigante ítalo-suizo por sumar tonelaje va a más allá de las actuales tensiones geopolíticas, caso de la crisis del Mar Rojo, y se enmarca en una estrategia de mayor de calado que pasa por “ejecutar inversiones en exceso de capacidad, porque nos hemos vuelto muy magros en las cadenas de suministro y damos por hecho que la entrega just in time funcionará siempre”, tal como defendió el vicepresidente ejecutivo del grupo MSC, Bud Darr, durante una conferencia internacional celebrada a principios de mes en Nueva York.

“Tras una caída de las transacciones en el segundo semestre de 2023, más de medio millón de teus cambiaron de manos en los seis primeros meses de 2024. Los armadores han buscado todos los buques disponibles para satisfacer las demandas del largo trayecto alrededor del Cabo de Buena Esperanza [ante la imposibilidad de cruzar el Canal de Suez por los ataques de los hutíes] y mantener los rentables programas de servicios”, explican los analistas de Alphaliner. En concreto, en este periodo, los carriers han protagonizado la compraventa de 151 buques con capacidad para 572.600 teus, es decir, una media de 23 unidades al mes, lo que supone un incremento del 53% frente a los 15 celulares de media del segundo semestre del año anterior.

“A pesar de que la subida de los fletes arrancó en septiembre [de 2023], la reacción en el mercado de segunda mano no fue inmediata porque los armadores pensaban que la crisis era un problema a corto plazo. Al darse cuenta de que no había una solución rápida [a la crisis del Mar Rojo a raíz de la guerra palestino-israelí], los navieros cambiaron de actitud a partir de enero”, añaden desde Alphaliner. De hecho, la entrada de 1,6 millones de teus de capacidad procedente de buques de nueva construcción se ha revelado insuficiente para hacer frente a las necesidades de tonelaje durante los seis primeros meses del año. Esta circunstancia ha provocado que los armadores de línea se hayan dirigido al mercado de segunda mano para “hacerse aún con más tonelaje y poder así tapar agujeros de la programación y capitalizar unas tarifas firmes”.

CMA CGM SÓLO HA HECHO CINCO COMPRAS Y MAERSK HA VENDIDO OCHO BUQUES

Si bien MSC fue la compañía más activa en el mercado de segunda mano, la francesa CMA CGM, que se había mostrado muy dinámica en 2023, ha frenado su apetito y sólo ha materializado cinco adquisiciones hasta junio. Por su parte, según cifras de la consultora francesa, los mayores vendedores de buques fueron la danesa Maersk (8 buques), la alemana V. Ships Hamburg (8), la también germana NSB Niederelbe (7), la griega Capital Ship Management (6) y la japonesa Shoei Kisen Kaisha (5), que proporciona servicios de arrendamiento financiero de portacontenedores.

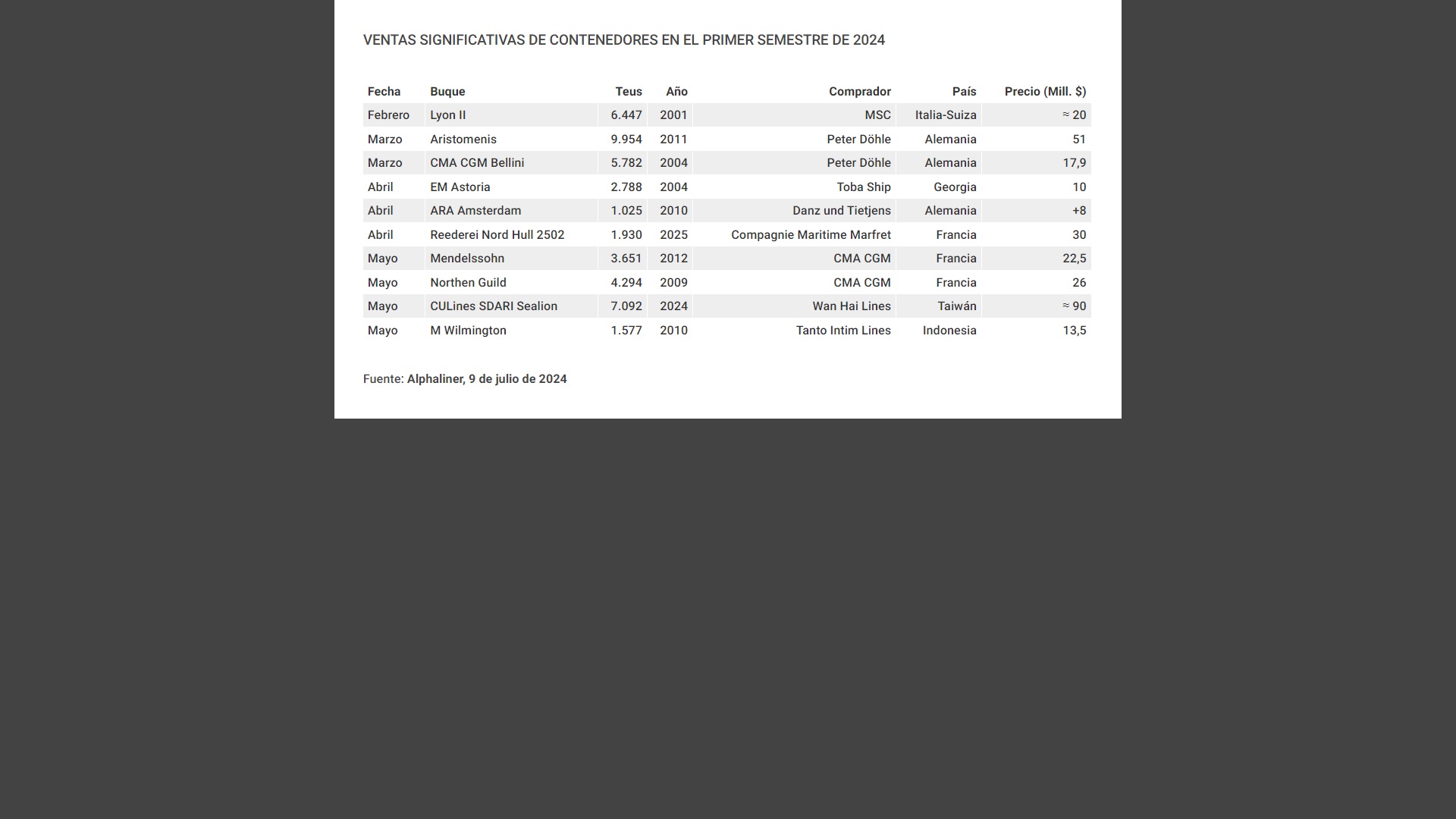

“Los precios aumentaron en consonancia con la demanda”, subrayan desde Alphaliner. Por ejemplo, en marzo, el armador alemán Peter Döhle pagó 51 millones de dólares a Capital Ship Management por el ‘Aristomenis’ (2011), de 9.954 teus. En mayo, CMA CGM, el tercer armador de línea del mundo, desembolsó 22,5 millones de dólares a la británica Borealis Maritime por el ‘Mendelssohn’ (2012), de 3.651 teus, y 26 millones a V Ships Hamburg por el ‘Northern Guild’ (2009), de 4.294 teus.

En concreto, la naviera germana Peter Döhle, que controla un flota de 415 portacontenedores que operan en el mercado tramp, continuó ampliando su escuadra con la adquisición de tres buques de 9.954 teus a Capital Ship Management por 153 millones de dólares y un celular de 5.700 teus a CMA CGM. Por su parte, el naviero no operador noruego MPC Container Ships, especializado en feeders, compró cinco barcos a intereses vinculados a V. Ships Hamburg, dos buques de 4.256 teus y tres de 3.700 teus, siempre según Alphaliner. Otra transacción destacada en el primer semestre fue la compra por parte de la taiwanesa Yang Ming a la japonesa Shoei Kisen de tres celulares de 11.714 teus que ya tenía fletados por 297 millones de dólares.

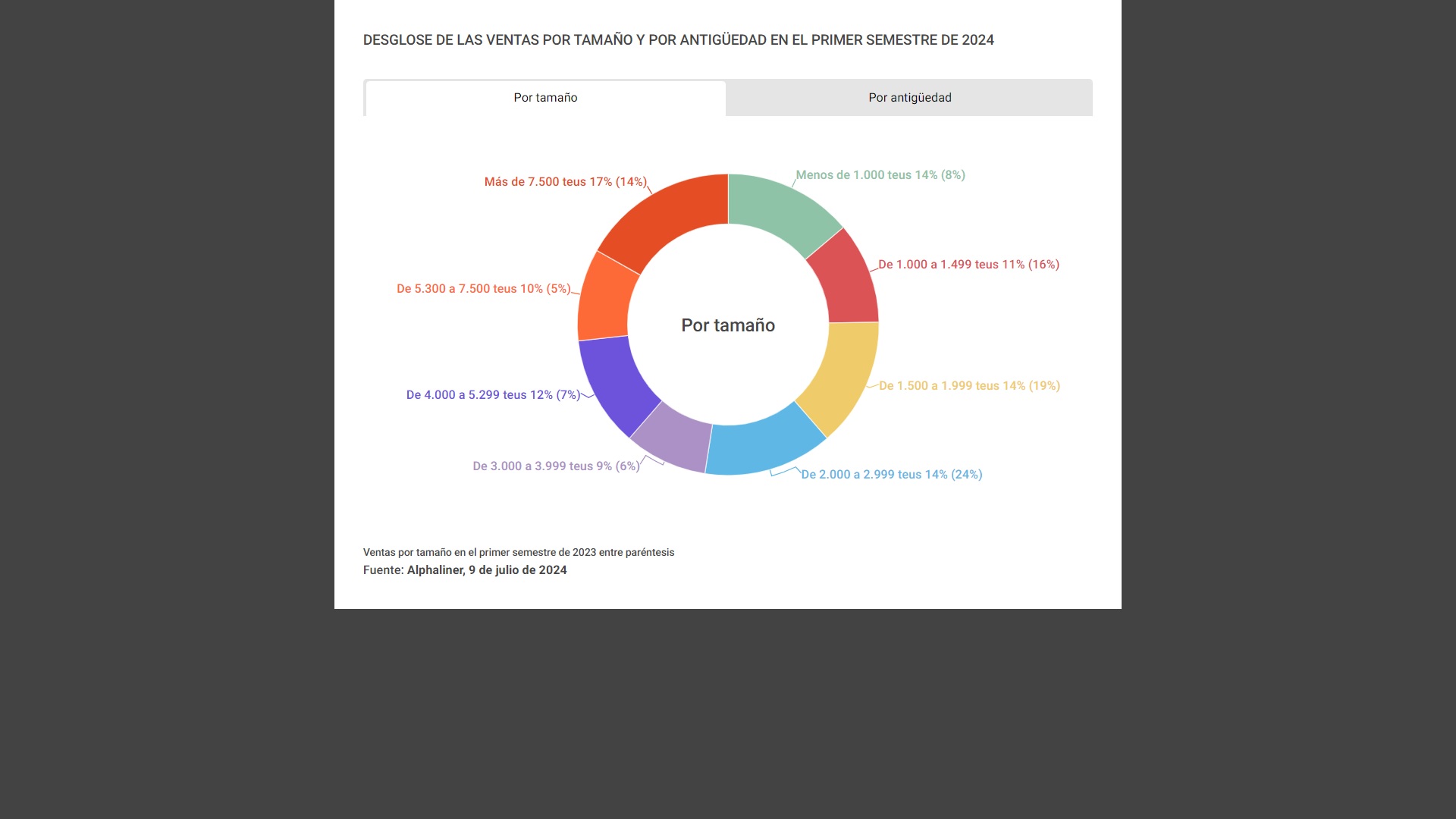

En términos de edad de los buques, los armadores han dado “un giro significativo” en comparación con el mismo periodo de 2023, ya que apostaron “por un aumento del tonelaje de reventa, que ha concentrado el 10% de todas las operaciones hasta junio”. Del mismo modo, añaden los expertos de la consultora de transporte marítimo, han mostrado “menos interés” por los portacontendores más jóvenes, de menos de 10 años, y han colocado el dinero “en celulares de entre 15 y 24 años”, un segmento que absorbió dos tercios de las ventas del período. “En cuanto al tamaño de los buques, las ventas se repartieron uniformemente entre todos los segmentos, lo que contrasta con el ejercicio anterior, en el que predominaron las transacciones en el nicho de 1.000-3.000 teus”, señala Alphaliner.

¿Cuáles son las perspectivas para el mercado de segunda mano a lo largo de este mes? “Los precios de compraventa siguen subiendo, aunque hay indicios de que el mercado puede volverse menos activo, ya que los carriers están poniendo menos buques a la venta, prefiriendo aprovechar al máximo el mercado de fletamento en lugar de deshacerse de los activos. En junio, el mercado registró 19 ventas menos, unos 56.853 teus, aunque esta cifra podría aumentar a medida que se confirmen más operaciones”, concluye Alphaliner.

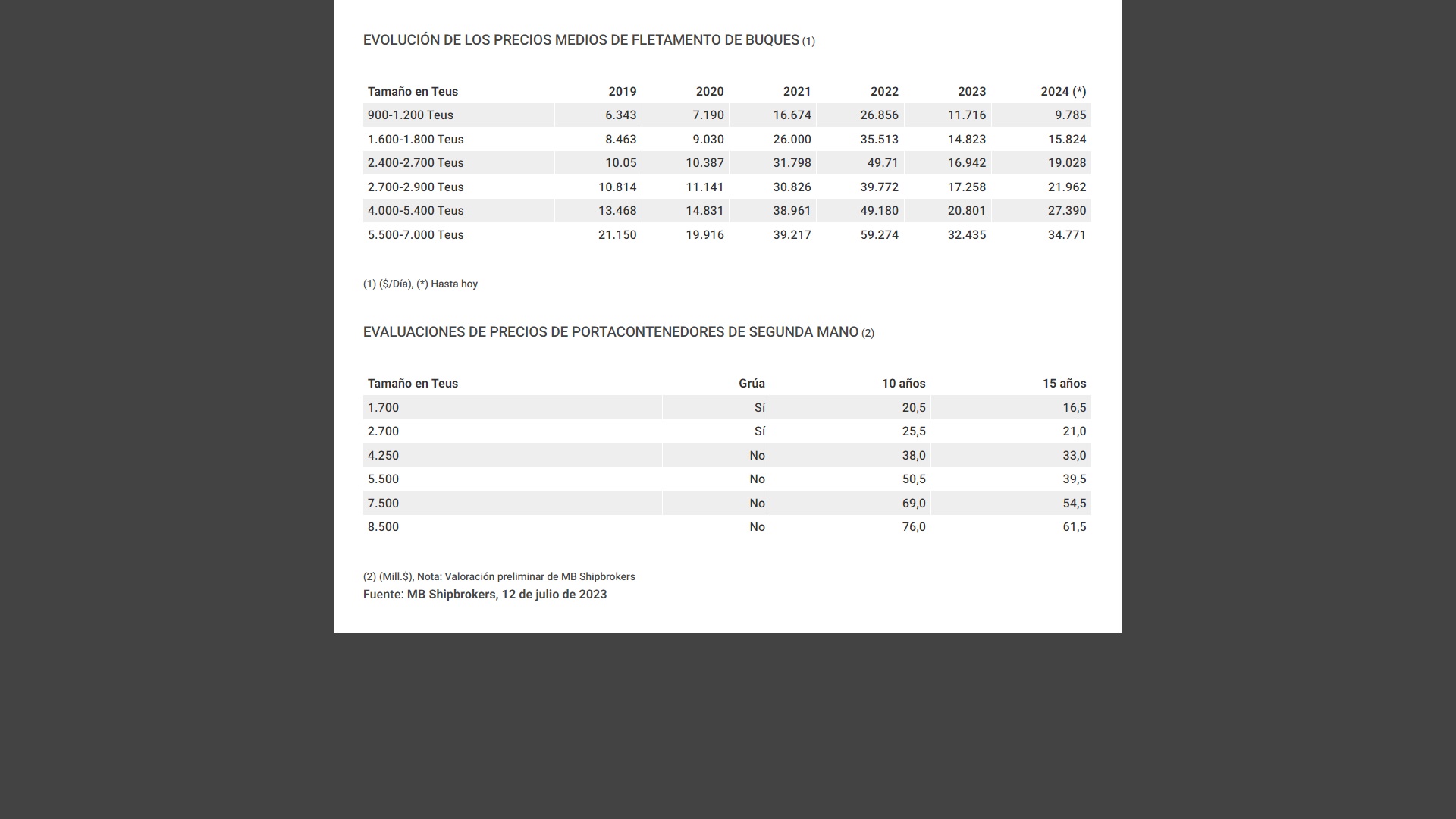

En referencia al mercado de segunda mano, el bróker marítimo MB Shipbrokers se expresa en términos similares: “El interés por adquirir tonelaje se mantiene, pero debido a la falta de candidatos y a que muchos están de vacaciones de verano, la actividad en el mercado parece ralentizarse. Sin embargo, a pesar de la reducción del ritmo, esperamos ver [cerradas] un buen número de operaciones que arrancaron semanas atrás”, pronostica la agencia danesa.

Iñaky Carrera, El Mercantil